作者:杜媛 黄聪 张书秀 平思宇

一、引言

自十八届三中全会提出积极发展混合所有制经济以来,国有企业纷纷探索混合所有制改革的路径。按照“国务院关于国有企业发展混合所有制经济的意见(国发〔2015〕54号)”,政府鼓励我国各企业集团探索在集团公司层面推进混合所有制改革,鼓励通过整体上市、并购重组等方式,积极引入各类投资者,形成股权结构多元、股东行为规范、内部约束有效、运行高效灵活的经营机制。本文以中信集团整体上市为例,对其混合所有制改革及上市前后的治理结构、内部控制等方面做了剖析,以期对国有企业的混合所有制改革提供经验借鉴。

二、中信集团的混合所有制改革历程

中国国际信托投资公司,是经邓小平亲自倡导和批准、由前国家副主席荣毅仁于1979年10月4日创办成立的。2011年12月,经国务院批准,中国国际信托投资公司整体改制为国有独资公司(股东为中国财政部),并更名为中国中信集团有限公司(简称“中信集团”),注册资本为人民币1837.0263亿元,法定代表人常振明。同月,中信集团以绝大部分经营性净资产出资联合其全资子公司北京中信企业管理公司共同发起设立了中国中信股份有限公司(简称“中信股份”),注册资本为人民币1280亿元,法定代表人常振明。中信股份包含中信集团绝大部分净资产,是中信集团的主要业务平台,持有集团90%资产。

2014年8月,中信集团在香港上市的子公司中信泰富以现金及配售新股(代价股份)形式收购中信股份100%股权,交易对价约人民币2269亿元(约合2865亿港元)。一部分对价通过以13.48港元/股向中信集团指定的全资子公司(中信盛荣有限公司及中信盛星有限公司)发行新股支付(1770亿元),另一部分以向社会投资者配售新股所筹集的现金以及其他内部资源支付(499亿元)。8月27日,中信泰富更名为中信股份(新中信),实现了中信集团的境外整体上市。此前财政部保持对中信集团100%控股,即对中信股份亦是100%控股,本次上市后,财政部持股比例将减持至70%左右,成为我国混合所有制改革的破题者。未来财政部还将进一步减持中信股份股权比例至30%。

在整个混合所有制改革并赴港上市过程中,新中信成功引入了境内外共27家投资者,投资者结构呈现多元化,包括社保基金等11家国有大型机构、主权财富基金淡马锡和卡塔尔投资局等13家境外机构,以及腾讯、泛海、雅戈尔等国内民营企业。上市后,中信股份的公众持股比例约为25%,如图1、图2所示。目前中信集团已发展成为一家金融与实业并举的大型综合性跨国企业集团。其中,金融涉及银行、证券、信托、保险、基金、资产管理等行业和领域;实业涉及房地产、工程承包、资源能源、基础设施、机械制造、信息产业等行业和领域,具有较强的综合优势和良好发展前景。

三、中信集团混合所有制改革前后的公司治理剖析

(一)治理结构改变

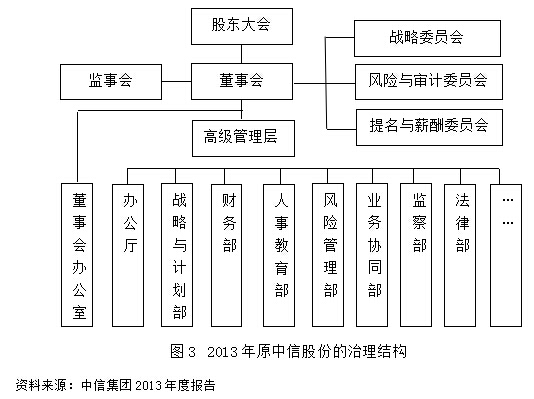

原中信集团由财政部代表国务院履行出资人职责,截止2013年底,一直采取董事会、监事会共存的双元制公司治理结构,如图3。原中信股份董事会由9人组成(其中包括董事长1人,副董事长1人,职工董事1人),董事会下设战略委员会、风险与审计委员会、提名与薪酬委员会;集团监事会共由5人组成(包括内部监事3人,职工监事2人),其主要职权包括:检查公司财务状况,对董事、高级管理人员的行为进行监督。

在香港证交所实现整体上市之后,为遵循港交所的上市规则,中信股份在公司治理结构上进行了一系列改革,如图4。总的来看,其最大改变即改为一元制治理结构,监事会被取消,实行决策、执行、监督机构“三而合一”的董事会制度。董事会分设执行董事与非执行董事,独立和非独立的非执行董事与执行董事相互制衡。独立的非执行董事实际上弥补了监事会的监督职能。

总的来看,一元制与原来的二元制治理结构各有优劣。而在新中信形成国有资本、民营资本、外资资本并存的混合所有制股权结构下,一元制结构能够有效发挥作用的前提是其董事会中必须有各类资本投入的代理人,构建混合资本代理人的董事会结构,并分散于具体的各个董事委员会,由此形成事实上的混合资本相互制衡、共同发挥作用的治理结构。而中信集团是否形成了资本代理人的有效混合?

上市暨混合所有制改革后,新中信集团相继发布了“董事会成员的变更及董事委员会及其组成的变更”公告和“委任新董事会成员及委任联席公司秘书”公告,将其执行董事、非执行董事等高管层进行了重组。新董事会由四名执行董事、五名非执行董事及五名独立非执行董事组成,我们通过年报中对董事身份的具体介绍甄别了各位董事所属的资本方,如表1所示:

表1 董事成员情况变动表

董事类别 | 变动情况 | 姓名 | 所属的资本方 |

执行董事 | 原有 | 常振明 | 国有资本 |

新增 | 王炯 | 国有资本 | |

窦建中 | 国有资本 | ||

调任 | 张极井 | 国有资本 | |

非执行董事 | 新增 | 于贞生 | 国有资本 |

杨晋明 | 国有资本 | ||

曹圃 | 国有资本 | ||

刘野樵 | 国有资本 | ||

刘中元 | 国有资本 | ||

独立非执行董事 | 原有 | 韩武敦 | 不适用 |

萧伟强 | 不适用 | ||

徐金梧 | 不适用 | ||

新增 | 梁定邦 | 不适用 | |

李富真 | 不适用 |

新中信集团虽然形成了混合所有制的资本结构,但从表4中可以看出,其执行董事、非执行董事都是国有资本的代表,按照利益相关者集体选择的企业理论,企业的创立或重组就是不同形态资本的所有者将其自有资本进行融合或重新组合从而形成企业自有资本的过程。民营资本、外资资本与国有资本共同构成了新中信的自有资本,提供这些资本的所有者即是企业的内部利益相关者。但新中信集团的董事会治理结构却并未体现出民营资本和外资资本所有者作为内部利益相关者的权利,民营资本和外资资本所有者未能在资本所有权和经营权分离时派驻其代理人。因此,混合所有制改革未能在中信集团的治理结构上落实。

(二)内部控制与风险管理分析

在新中信集团的公司治理结构中,风险与审计委员会改为审计与风险委员会,负责公司的风险管控、内部审计和外部审计机构选聘。中信集团风险管理的架构是以公司治理结构为基础的四个层面加三道防线。其在集团内部从横纵两个维度建立了较严密的立体防控体系。

但遗憾的是,2015年8月,中信集团旗下最有影响力的中信证券仍然爆出了内控失守的丑闻。8月下旬,中信证券11位管理者(其中涵盖包括董事长王东明在内的4名高管,占中信证券高层人数的一半)在中国股市动荡中因涉嫌在本轮救市过程中利用事先获悉的政府救市措施牟利,被公安机关带走调查。此次利用内幕信息对股价的操纵显然已超越了中信集团的内部控制范围,突破了其四个层面、三道防线,给中信证券带来了前所未有的危机。该事件由中信证券的医药行业首席分析师张明芳引起,因在微信朋友圈中发布了一条“丽珠集团将于下周二公布管理层限制性股票+期权方案”的消息,直接泄露了被分析公司的内部信息,该事件一直牵连至中信证券的多位高层管理者,反射出上市公司和分析师之间的利益链,也显示了创新业务下中信证券及中信集团内部控制系统的缺陷,包括集团对其旗下各成员单位高层的控制无力,新媒介下内部控制措施失效以及集团内部董事会的监督缺位。一方面,这种利益链虽然在证券业已长期存在,但在中信混合所有制改革引入民营和外资资本后,其治理结构与内部控制结构中并未有效引入民营和外资资本予以监督和制衡,造成的利益损失同时损害了国有、民营和外资资本的利益。如何设计混合所有制下的内部控制与风险管理体系成为一个重要课题。另一方面,中信集团旗下的成员单位涉及多个金融和实业企业,其资金融通与运用的政策与风险控制策略差异较大,尤其是金融业中的中信银行和中信证券,金融创新业务层出不穷,财务风险也不断升级,并将反过来影响混合所有制改革上市后的中信集团整体风险,以及各类资本所有者的利益。不断升级的中信证券事件已开始影响集团整体利益。因此混合所有制改革下中信集团对其成员企业财务风险的监管策略也应重新设计。

四、启示

根据“国务院关于国有企业发展混合所有制经济的意见(国发〔2015〕54号)”,中信集团的混合所有制改革及整体上市是混合所有制改革的一次大胆尝试,也为其他国有企业进行混合所有制改革提供了一些借鉴与参考。就中信集团而言,虽然积极引入了外资、民营等社会资本,通过整体上市完成了混合所有制转型,但上市后依然面临着诸多挑战。本文通过对中信集团混合所有制改革前后公司治理几个重要方面的考察,发现混合所有制改革后,中信集团董事会中的执行董事与非执行董事都来自国有资本,故未能形成不同类型资本代理人的相互制衡,以及内部约束有效的公司治理结构,由此也难以确保董事会对各类股东利益的保证,这将直接影响新中信集团的内部控制、风险管理与价值创造。中信证券事件正反射出治理结构失衡下的内部控制缺陷和财务风险控制漏洞。

混合所有制改革绝不是简单量化国有股东持股比例。王竹泉、杜媛(2014)指出:企业混合所有制改革的本质是利益相关者资本管理。混合所有制企业价值创造的精髓和生命力即在于能否实现各类内部利益相关者的合作共赢。按照“国发〔2015〕54号”,各类资本所有者应同股同权的共同享有企业所有权,并通过优化治理结构以提升企业价值。在两权分离机制下,各类资本所有者作为内部利益相关者都应派出其利益代表以构建利益相互制衡的治理结构,以建立科学的集体决策机制,进而从根本上改变原国企一股独大的行为方式,“按章程行权,对资本监管,靠市场选人,依规则运行,形成定位清晰、权责对等、运转协调、制衡有效的法人治理结构。”

参考文献:

国务院关于国有企业发展混合所有制经济的意见国发〔2015〕54号[N],人民日报,2015-09-25

中信集团官方网站

王竹泉,杜媛.利益相关者视角的企业形成逻辑与企业边界分析[J] .中国工业经济,2012年第3期

王竹泉,杜媛.混合所有制的本质与利益相关者资本管理[C].2014营运资金管理高峰论坛暨混合所有制与资本管理高峰论坛论文集. 2014年11月.

本文受国家自然科学基金“利益相关者集体选择视角的企业价值管理研究(71172099)”、“利益相关者视角的营运资金管理研究与中国上市公司营运资金管理数据平台扩充建设(71372111)” 和财政部全国重点会计科研课题“混合所有制下企业内部控制与风险管理应用问题研究”资助。

作者单位:中国海洋大学管理学院 中国混合所有制与资本管理研究院

来源:《财务与会计》